주식투자, 어떻게 하고 계신가요? 가치투자, 아니면 기술적 매매? 어떤 매매든 돈을 벌 수만 있다면 그것이 바로 제일 좋은 방법이겠죠. 차트로 세력 맘을 읽을 수 있다면, 어떨까요? 돈 벌 확률이 배가 되겠지요? 그 방법을 한번 알아보죠.

차트로 세력맘을 읽으려면 우선 차트를 많이 보고, 자주 봐야 합니다. 차트에 나타나는 움직임은 대부분이 주도세력, 즉 주포가 만들어 놓았다고 해도 과언이 아닙니다. 차트를 유심히 관찰해 보시면 알겠지만 차트마다 그 움직임의 모양이 캔들로 적나라하게 보이지요. 그래서, 이 세력은 성격이 좀 온순하고, 한편 저 세력은 상하로 너무 많이 흔들어 대니 아주 괴팍한 성격이구나 하고 차트를 보면 느낄 수 있습니다.

주식차트의 기본은 같습니다. 끝없이 하락하며 계속 떨어지기만 할줄 알았던 주가가 더 이상 안 떨어지고 머뭇거리며 바닥을 만들기 시작하죠. 바닥도 기본은 최소 쌍바닥입니다. 논리적으로도 외바닥보다는 쌍바닥이 설득력이 있습니다. 뭐, 세력 맘이니까 가끔은 개인투자자들에게 매수 기회를 안 주려고 외바닥에서 바로 올리는 작전을 구사하기도 하죠.

왜 하필 쌍바닥이 많이 출현하느냐 하면, 흘러내리던 주가를 멈추게 하는 것도 세력, 멈춘후 매집을 하는 것도 세력입니다. 매집구간에서도 오르락내리락하는 것도 개인투자자의 물량을 털기 위함입니다. 즉, 주포가 매수를 많이 하면 주가는 오를 수밖에 없고, 주가가 오르면 제법 큰 양봉이 그려지죠. 그것을 본 개인투자자들이 오르는구나 하고 따라붙습니다.

그러면 주포는 가격을 하락시켜 개인들이 공포에 질려 비교적 낮은 가격에 팔도록 하는 것입니다. 그리고 또 대량 물량을 사기 위해서는 양봉을 만들고, 따라붙으면 그다음엔 음봉을 만들고 하면서 주포들의 절대적인 주식 보유물량을 늘려 가는 것입니다.

주가가 오르락 내리락, 그렇게 하다 주포는 전 저점 부근에서 생각을 하겠죠. 전저점을 지킬까, 깰까, 어느 것이 이득인지 따지겠죠. 사실 전저점을 깨면 개인들이 왕창 털릴 수도 있고, 안 가면 어느 정도 개인투자자들을 안고 가야 할 것입니다. 전저점, 즉 세력이 내리던 주가를 멈추게 했던 그들의 가격을 지켜주고 간다면 상승의 속내를 어느 정도 보여 준다고 할 것입니다.

그래서 우리가 그토록 좋다고 얘기하는 것이 두번째 저점이 전저점보다 높은 일명 '짝궁뎅이 쌍바닥'이라고 하는 것이 탄생하는 것이지요. 이 의미는 바꿔 말하면 처음에 저점을 잡은 후 약간 들어 올릴 때 합승한 개인투자자들을 적어도 한 번은 털고 가는 게 기본이란 말입니다. 뭐, 한번 흔들었는데도 개인투자자들이 안 팔고 버틴다면 한번 더 흔들 수 있습니다. 모든 게 세력 맘이니까요. 이렇게 한번 더 흔들면 쓰리바닥이 나오는 것이죠. 바닥을 더 만들 수도 있습니다. 하지만, 대부분이 쓰리바닥 정도에서 끝나는 경우가 많고, 그중에서도 쌍바닥이 가장 보편적이기에 대부분의 기술적 분석 책에서는 쌍바닥을 중심으로 이야기하는 것입니다.

주포가 쌍바닥을 만들고 주가를 본격적으로 올리기 시작합니다. 올릴 때 꼭 통과하기 쉽지않은 첫 번째 관문이 있습니다. 이름하여 전고점인 것입니다. 전고점이 왜 통과하기 어려울까요? 예, 전고점에서는 팔려고 하는 사람들이 비교적 많이 대기하고 있기 때문입니다. 이 지점에서 막혀 힘을 잃고 다시 하락한다면 이른바 쓰리바닥을 만들 것이고 강하게 돌파한다면 쌍바닥 패턴이 되는 것이죠.

주가는 이렇게 뒤에 오는 흐름이 어떻게 되느냐에 따라 쌍바닥이 되기도 하고, 쓰리바닥이 되기도 합니다. 그래서 매수는 어디서 하냐구요? 어느 지점이든지 매수는 항상 예측의 영역입니다. 혹자는 실패를 줄이기 위해 확인매수를 해야 한다고 하는데, 그것도 이치에 안 맞는 것이 확인매수를 하게 되면 대부분 한발 늦은 매매가 되더라는 것입니다. 이를테면 떨어진 것을 확인하고 매도하려니 너무 많이 떨어졌고, 오르는 것을 확인하고 매수하려니 이미 너무 많이 올라 그다음 날엔 하락 압력이 커지는 시점일 경우가 많습니다. 이점, 아마 거래하시면서 많이들 느끼셨을 겁니다.

누가 말했던가요? 주식은 예측의 영역이 아니고 대응의 영역이라고. 이것은 매수해 놓고 매도를 어떻게 할 지에 대해서만 해당되는 말일 겁니다. 즉, 주가의 현재 상황과 위치를 볼 때 더 오를 수 있는 여력이 있고, 오르는 흐름이면 관망, 이미 오른 폭이 커서 추가상승 여력이 없다고 판단되면 매도, 이렇게 나뉘겠죠.

주식매수는 어차피 예측입니다. 아니, 이것은 주식뿐만 아니라 모든 비지니스가 똑같습니다. 처음부터 확실한 미래를 보여주는 것은 이 세상에 아무것도 없습니다. 가능성이 어느 정도인가를 판단해서 많다고 생각되면 베팅하고 아니라면 손실을 최소화, 즉 손절하는 것이 주식의 시작이자 끝입니다. 이것을 모두 모르는 게 아닙니다. 알면서도 이 맺고 끊는 것을 잘 못하니까, 자꾸 떨어지지 않는 주식을 매수할 수는 없을까 하는 데 더 노력을 더 쏟는 것이죠.

세력 맘을 읽는다더니, 실망했다고요? 실망하기엔 이릅니다. 세력 맘은 어느 정도 차트에서 살필 수 있고, 보여 진다면 그것은 곧 가능성을 높이는 것입니다. 또 가능성 높은 투자를 일상화한다면 결국 높은 확률로 돈을 벌 수 있겠죠. 투자라는 것이 그런 거 아니겠습니까? 부동산 투자도 그렇고요, 사업도 그렇습니다. 모든 것이 확률 높이는 게임으로 볼 수 있습니다.

다시 쌍바닥을 만드는 것을 보고 따라 매수했다면 이 전고점 부근에서 1차 매도를 하는 구간입니다. 왜냐하면 여기서 바로 뚫고 올라가는 것은 따라 들어온 사람들에게 너무 수익을 쉽게 안겨 주기 때문이고 주포에겐 손해로 볼 수있는것이죠. 그래서 어차피 그 구간에서는 매도하는 사람도 많은 데, 그냥 그 매도 물량을 받아 주는 정도에서 머뭇거리거나(도지형태가 나타남) 다시 하락하는 경우도 많습니다. 그래서 전고점 부근이 매도해야 할 시점이란 것이죠.

만약 주가가 전고점을 바로 돌파를 하든, 아니면 좀 머뭇거리다가 이튿날 돌파를 하든 일단 돌파를 하게 된다면, 이젠 주가를 올리겠다라는 세력의 의도가 확실시되는 것입니다. 이 부분이 가장 알기 쉬운 세력 맘을 볼 수 있는 지점이죠.

이 중요한 지점(전고점)을 뚫은 후가 중요합니다. 그다음에 바로 연속 양봉으로 올릴지, 아니면 다시 조정을 주고 갈지입니다. 만약 다시 전고점 부근까지 온다면 절대 매수 포인트입니다.

이런 지점에서만 매수해도 확률이 상당히 높고 실제로 이런 매매만을 위주로 하는 고수 분들도 있습니다. 제 경험으로 봐도 이 매매는 정석 중의 정식이며 확률이 아주 높습니다. 아마, 좀 전에 확인매수라는 것이 있다면 바로 이 지점이 확인 매수에 가장 적합한 매매법이 아닌가 싶습니다.

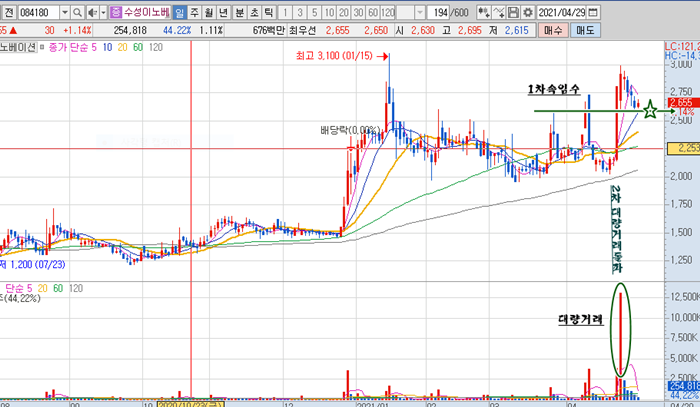

혹시, 주식에 막 입문하시는 분들의 이해를 돕기 위해 차트를 하나 가져오겠습니다.

위의 차트를 보면 쌍바닥을 그린 후 전고점을 돌파하는 척하다가 다시 하락하여 다시 이전 저점과 비교하면 쌍바닥 혹은 쓰리바닥을 만듭니다. 그리고 이전에 없었던 아주 큰 대량 거래량을 터뜨리며 전고점을 강하게 돌파합니다. 그리고 다시 조정하는 모습을 보이죠. 음봉 길이가 점차 짧아지다가 짧은 양봉이 생깁니다. 그리고 그 지점이 바로 주포가 대량 거래량을 터뜨리며 강하게 돌파했던 가격대인 전고점입니다. 그림에서 별표 있는 부근입니다.

저런 곳에서 매수를 할 때 아주 확률이 높고, 또한 이론 상으로도 올라야 할 자리입니다. 주가를 올릴 목적으로 전고점을 많은 돈을 들여 뚫었는데, 그 가격 이하로 간다면 돈을 쓴 이유가 없어지는 것이죠. 물론 바로 안 갈 수도 있습니다. 하지만, 반드시 가야 한다는 논리이죠.

이 정도만 돼도 확률을 높이는데 도움이 안 되나요?

그런데, 이런 경우가 확률이 매우 높은 것이 사실이나, 주식에는 100%가 없다는 말은 여기에도 예외는 아닙니다. 가끔 거래량 자체가 아주 적거나 매집구간(바닥)에서 일어나는 미미한 흐름에서는 이것도 무시하고 내리 박는 경우가 있습니다. 그 경우는 당장 올릴 필요가 없는 경우가 대부분입니다. 또한 상승할 때도 이런 경우가 안 맞는 경우가 아주 간혹 있는데, 그때 역시 한번 더 흔들기 위한 경우가 대부분이고, 결국에는 올린다는 것, 이건 거의 틀림없습니다. 또 그럴 수밖에 없고요.

이런 경우가 만약 다시 하락하여 저점을 깬다면, 그것은 개인투자자들 물량을 씨를 말리고 가겠다는 세력 맘일 수 있습니다. 이 경우 그다음 날은 아주 강하게 그리고 급하게 올라가는 경우가 많습니다.

이것은 아주 단순하지만 가장 강력한 매수기법 중 하나이며, 이것만 해도 돈을 벌 수 있다고 개인적으로 확신합니다. 단, 이것만 해야 됩니다. 이러한 패턴이 나올 때까지 기다렸다가 해야 하고, 나오지 않으면 매매를 안 한다면 돈을 못 벌 수가 없다고 생각합니다.

특히 지금 막 주린이로서 입문하는 분들이 이렇게 해도 안되고, 저렇게 해도 안되더라고 실의에 빠진 분이 있다면 한번 연구해 보시기 바랍니다. 그럼, 항상 건강하시고 성공투자하시길 기원합니다. 감사합니다.

Mansur

* 본 글은 투자에 대한 필자의 의견일 뿐이므로 투자에 대한 책임은 투자자에게 있음을 알려 드립니다.

'주식' 카테고리의 다른 글

| 주식, 매물대를 이용한 매수급소 찾아내는 법 (6) | 2021.05.06 |

|---|---|

| 주식, 확률높은 트레이딩 방법 (4) | 2021.05.05 |

| 논리적으로 풀어보는 주식투자 방법 (4) | 2021.04.25 |

| 주식투자, 격언 응용하는 방법 (4) | 2021.04.24 |

| 주식투자를 하는 기준 (4) | 2021.04.23 |